Quels sont les droits de succession des Français en Norvège ?

Comme pour beaucoup d’entre nous je pense, je n’étais pas des plus pressés pour me renseigner sur ce sujet. Cependant, certaines questions doivent se poser avant qu’il ne soit trop tard : quelle loi s’applique en cas de décès ? Est-ce la même qui s’applique à mes biens en France et en Norvège ? Comment se décide la redistribution de l’héritage ? Dois-je rédiger un testament ?

Je me souviens avoir rapidement abordé ces questions avec un collègue norvégien, qui m’a répondu : « Je m’en fous, ça ne sera plus mon problème, car je serais mort » ! Si vous n’êtes pas comme mon collègue et souhaitez être un minimum prévoyant, cet article est pour vous.

Pour le rédiger, j’ai passé de nombreuses heures à lire la loi de succession norvégienne et les articles des cabinets d’avocats. Je l’ai aussi fait relire à plusieurs compatriotes qui se sont intéressés au sujet auparavant. Enfin, j’ai aussi obtenu certaines informations du cabinet d’avocat BRÆKHUS à Oslo que je tiens à remercier !

Mise en garde : il est impossible de couvrir tous les cas possibles dans un article aussi court (ce qui est ironique car il est déjà très long). Chaque situation familiale est unique. Mon objectif est simplement de vous apporter une base pour les cas les plus communs, qui pourra vous servir de support pour une éventuelle discussion plus avancée avec un avocat. De plus, ce premier article se concentre sur les personnes qui n’ont pas (encore) rédigé de testament.

La succession des Français en Norvège est simplifiée depuis 2015

Entrée en vigueur le 17 août 2015, un nouveau texte européen facilite le règlement des successions au sein de ses pays signataires, dont la Norvège et la France font partie. Les pays signataires ont décidé que par défaut, une loi unique prévaut désormais : celle du dernier domicile du défunt. C'est elle qui fixe les règles de liquidation du patrimoine et le partage entre les héritiers.

Concrètement, un Français qui réside en Norvège au moment de son décès voit l’intégralité de sa succession régie par le droit successoral norvégien, y compris ses éventuels biens en France. En revanche, s’il a des biens dans un pays comme la Grande-Bretagne, pays non-signataire de cet accord, ses biens en Angleterre, et uniquement ceux-là, seront soumis au droit anglais.

À vérifier avec votre situation spécifique, mais à priori pour les Français résidants en Norvège et dont tous les biens sont soit en Norvège soit en France, la loi norvégienne est préférable car depuis 2014 les héritiers (en Norvège) n’ont aucun impôt (droit de succession dans le jargon français) à payer. Juste pour nuancer cette information, la taxe à payer en cas de forte plus-value réalisée via la vente d’un bien immobilier hérité peut contrebalancer l’avantage de ne pas avoir à payer de droit de succession. Je vous avais prévenu, c’est compliqué.

En tant que Français résidant en Norvège, 3 possibilités s’offrent à vous :

- Accepter l’application du droit norvégien ;

- Rédiger un testament pour modifier l’héritage dans le cadre du droit norvégien ;

- Rédiger un testament stipulant qu’à votre décès la transmission de votre fortune sera régie par la loi française, ou par celle d’un autre pays dont vous avez la nationalité.

S’il n’est pas facile de prendre une décision, en ne faisant rien, vous en prenez une quand même : vous choisissez pour vos proches la loi et les règles norvégiennes ! Réfléchissez-y !

Comme seulement 10% des Norvégiens rédigent un testament (et sans aucun doute encore moins pour les Français en Norvège), c’est l’occasion de comprendre à quelle sauce vos héritiers seront mangés par défaut.

La double-nationalité norvégienne retire un choix

Je ne l’avais pas vu venir, mais en obtenant la nationalité norvégienne, si lors de votre déᴄès votre dernier lieu de résidence était en Norvège, ce sera forcément le droit norvégien qui sera appliqué comme le stipule le paragraphe 79 de la loi de succession norvégienne : «Et slikt lovvalg er likevel ikke gyldig hvis arvelateren er norsk statsborger ved dødsfallet.».

Les droits de succession en Norvège

Pour vous aider à faire un choix, il faut donc se renseigner un minimum sur les droits de succession en Norvège. En fin d’article, je vous donnerai des pistes pour savoir s’il faut, ou non, rédiger un testament. Un prochain article sera consacré à la rédaction d’un testament valide. Il sera publié probablement fin juin.

Au risque de me répéter, les règles qui suivent sont applicables uniquement si aucun testament n’a été rédigé en Norvège.

L’actif successoral représente l’ensemble des biens (« formue ») et des créances (« rettigheter ») qui, à la disparition d’une personne, constituent l’ensemble de son patrimoine. Y figurent entre autres les biens immobiliers, les comptes bancaires, les placements, les objets de valeurs, etc. de la personne décédée. L’actif net successoral (« dødsboet »), qui va servir d’assiette au paiement des droits de succession, représente la totalité de ces biens, déduction faite des dettes (« gjeld ») contractées par le défunt de son vivant et qu’il n’avait pas encore remboursées (plus certaines dépenses survenues après son décès, comme les frais funéraires (« begravelsesutgifter »). Les dettes les plus fréquentes sont les dettes des prêts immobiliers (« boligjeld »), les cartes de crédit non remboursées et les dettes des prêts à la consommation (« forbruksgjeld »).

Si l’actif net est négatif, il n’y a évidemment pas d’héritage à distribuer. On dit que la personne décédée est insolvable et cela peut se gérer de plusieurs manières qui ne seront pas traitées dans cet article.

Dans les paragraphes suivants, le taux G sera souvent mentionné, n’hésitez pas à relire notre article « Qu’est-ce que le taux « G » utilisé en Norvège ? » si vous n’y êtes pas familier. Début 2021, 1G vaut 101 351 kr.

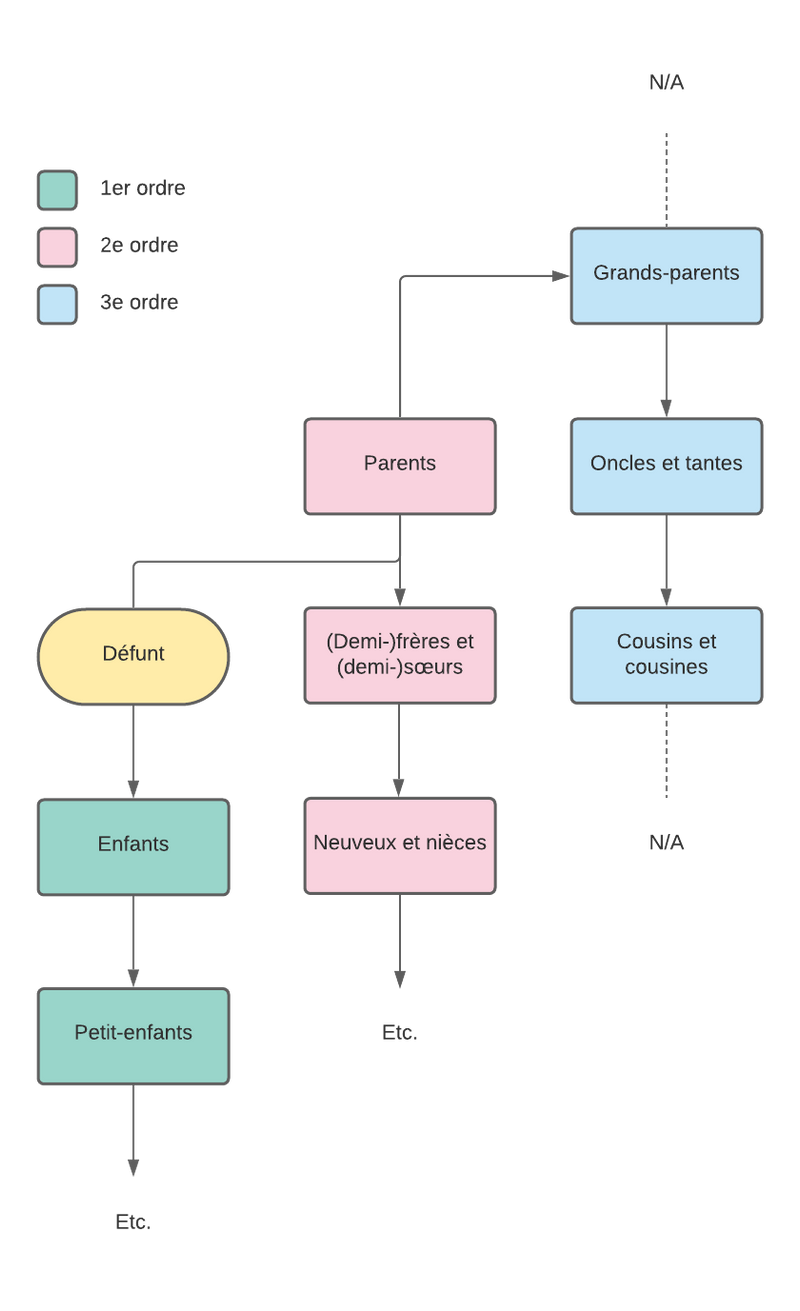

Dans la loi de succession norvégienne, les héritiers (« arvinger ») dans l’arbre généalogique (« slektstre ») appartiennent à un des 3 ordres d'héritage (« arvegangsklasser ») qui définissent l'ordre de distribution de l’actif net successoral :

- Le premier ordre hérite en priorité et se compose des descendants vivants (« livsarvinger ») de la personne décédée. C'est-à-dire ses enfants, ses petits-enfants, etc.

- Le deuxième ordre comprend les parents du défunt et leurs descendants, dont les frères et sœurs du défunt, ses nièces et neveux, etc.

- Le troisième et dernier ordre est composé des grands-parents et de leurs descendants. Soit les oncles et tantes du défunt ainsi que ses cousins et cousines, mais pas leurs enfants à eux. La famille plus « lointaine » n’hérite jamais.

Ceux qui connaissent le droit français auront remarqué que les ordres sont sensiblement différents : dans le droit français, les grands-parents et arrière-grands-parents font partie du 3e ordre et les oncles, tantes, cousins germains, etc. font partie d’un 4e ordre.

Pour information, s’il n’y a aucun héritier par la loi ou par testament, l'actif net sera récupéré par l'État et éventuellement distribué à des associations s’occupant des enfants et des jeunes (cf. chapitre 10). Dans des cas particuliers, l'État peut aussi, sur demande, décider que tout ou partie des biens reviennent à d'autres proches du défunt (personne proche sur les dernières années de vie par exemple).

La distribution de l’actif net parmi les héritiers dépend de l'état matrimonial du défunt et du nombre d'héritiers vivants, ainsi que des ordres auxquels ils appartiennent. Si la personne décédée était…

- … célibataire et sans descendants, l'héritage est distribué en suivant les ordres. Autrement dit, dans ce cas sans héritier en premier ordre (car aucun descendant), l’héritage est distribué directement aux héritiers du deuxième ordre. S'il n'y a ni parent vivant, ni frère, ni sœurs, ni leur descendance donc, c’est le troisième ordre qui hérite.

- … mariée et sans enfants, le conjoint (« ektefelle ») veuf (« enke »/« enkemann ») a droit à 50% de l’actif net, avec un minimum (« minstearv ») de 6G. Le reste est réparti parmi les héritiers du second ordre. Si personne du 2e ordre n’est vivant, le conjoint hérite de tout. Le 3e ordre n’a droit à rien dans ce scénario.

- … mariée avec des enfants, le conjoint hérite à 25% de l’actif net, avec un minimum (« minstearv ») de 4G. Sans testament les enfants héritent du reste, mais je souhaite quand même mentionner que dans tous les cas ils auront droit à au moins aux deux tiers de l’actif net avec un minimum de 15G pour chacun d’entre eux. Cette somme pour les enfants est appelée réserve héréditaire (« pliktdelsarv »).

- … concubine (« sambo ») avec enfants en commun, y compris sur le point de naître. Dans ce cas, la personne survivante a droit à 4G. Les enfants ont droit à leur réserve héréditaire, comme mentionné au point précédent.

- … concubine sans enfants. La personne survivante n’a aucun droit. Sauf si le couple a vécu à la même adresse inscrite au registre national (« Folkeregisteret ») depuis au moins cinq ans et s’il en est fait mention dans un testament. Dans ce cas-là elle a droit à 4G. Le reste sera réparti parmi les autres héritiers selon les ordres.

- … concubine sans enfants en commun, MAIS la personne décédée a un enfant d’une relation précédente (« særkullsbarn », on dit « premier lit » dans le jargon juridique français…). Ce cas est un mélange des deux précédents, soit 4G pour la personne survivante si les conditions le permettent et ensuite distribution parmi les enfants de la personne décédée.

5 exemples pour mieux comprendre

Rien ne vaut des exemples avec des chiffres. En voici quelques-uns relativement communs parmi les Français résidant en Norvège. Je vous encourage à tous les lire même s’ils ne vous concernent pas directement, pour vous faire une idée. Encore une fois, ils ont tous été rédigés dans un contexte où aucun testament n’a été écrit.

Exemple 1: Concubins sans enfants

Benoît et Ingrid vivent ensemble sans être mariés et sans enfant. Ils n’ont pas écrit de testament, vivent dans une maison qu’ils détiennent à 50% chacun. Ils croient que leur « samboeravtale » rédigé avec la banque est utile pour les droits de succession, mais ce n’est pas le cas.

Benoit décède, Ingrid ne récupère rien. Les parents de Benoît sont vivants, ils récupèrent chacun la moitié de la succession. Si Benoît avait eu un enfant d’une relation précédente, cet enfant aurait hérité de la totalité de la succession.

Exemple 2: Concubins avec enfant en commun et deux enfants d’une relation précédente

Matthieu et Tone vivent ensemble sans être mariés. Ils ont eu un enfant ensemble et Tone a 2 enfants d’une relation précédente.

Tone décède. Comme ils ont un enfant en commun, Matthieu a droit à 4G. Le reste de la succession est distribué équitablement aux 3 enfants de Tone.

Exemple 3 : Mariés sans enfants

Torbjørn et Nicolas sont mariés, sans enfants. Nicolas décède. Son père est décédé, sa mère et ses deux sœurs sont vivantes. Torbjørn récupère la somme la plus haute de 50% ou 6G. Sa mère récupère donc la moitié du reste de la succession et l’autre moitié du reste (qui devait aller à leur père) est divisée en deux pour chacune des sœurs.

Si l’actif net est de 1 000 000 kr la distribution est la suivante :

- Torbjørn hérite de 608 106 kr (6G) car 50% de l’actif net donne 500 000 kr, ce qui est inférieur au « minstearv » du conjoint sans enfants en commun ;

- La mère de Nicolas hérite de 195 947 kr (la moitié de ce qu’il reste).

- Chaque sœur hérite de 97 973,5 kr (la moitié de la part du père de Nicolas).

Si l’actif net est de 2 000 000 kr la distribution est la suivante :

- Torbjørn hérite de 1 000 000 kr (50%) ;

- La mère de Nicolas hérite de 500 000 kr.

- Chaque sœur hérite de 250 000 kr.

Exemple 4 : Mariés avec 3 enfants

Marie-Catherine et Jean-Charles ont 3 enfants. Marie-Catherine décède.

Avec un actif net de 400 000 kr :

- Jean-Charles hérite de la totalité, car il a droit à minimum 405 404 kr (4G).

- Les enfants n’héritent pas.

Note : Bien que dans ce cas les règles du « minstearv » impliquent que le conjoint survivant devient l'unique héritier, les enfants du défunt ont quand même certains droits. Demandez à votre avocat de vous expliquer « formuesfullmakt, proklama og skiftetakst » pour ce scénario.

Avec un actif net de 6 000 000 kr :

- Jean-Charles hérite de 25% soit 1 500 000 kr.

- Les 4 500 000 kr restants sont répartis entre les enfants, soit 1 500 000 kr chacun.

Exemple 5 : Accident d’avion catastrophique

Stéphanie, son mari Per Arne et leurs enfants vont en France pour Noël, mais leur avion disparaît au large du Danemark.

Il y a donc deux héritages à prendre en considération, celui de Stéphanie et celui de Per Arne. Dans les deux cas, n’ayant plus de descendants directs, il faut commencer par chercher des héritiers du 2e ordre. Stéphanie n’a plus de parents et était fille unique. On passe donc à la 3e catégorie. Ses grands-parents sont décédés et elle n’a jamais eu d’oncles ou tantes. Sans héritier, son actif net ira donc à des associations choisies par l’État norvégien.

Les parents de Per Arne sont décédés, mais il avait plusieurs frères et sœurs. L’actif net sera réparti équitablement entre eux.

Comment est assurée la bonne répartition de l’héritage

Qui s'assure que ces règles de partage sont respectées ?

Après la déclaration d'un décès, la succession de la personne décédée démarre et peut prendre plusieurs mois ou années. Il va d’abord falloir faire estimer les biens de la personne décédée (y compris de ceux à l’étranger) et faire la somme de ses dettes. La répartition de l’héritage pourra ensuite être effectuée de façon privée ou publique (« privat eller offentlig skifte »).

Répartition privée (« privat skifte »)

Faire la répartition de façon privée signifie que les héritiers eux-mêmes s’occupent de la succession conformément aux règles de la loi sur les successions (et d’un éventuel testament). La plupart des successions en Norvège se réalisent de cette façon. Il faut remplir et soumettre une déclaration de répartition (« skifteerklæring ») au tribunal dans les 60 jours suivant le décès, puis faire délivrer un certificat d'homologation (« skifteattest »).

L’avantage de la répartition privée est principalement une économie de coûts : les héritiers s’en occupent eux-mêmes, l'héritage est plus rapide, mais il n'y a aucune vérification de l'exactitude de la répartition. Il y a cependant tellement de choses à penser et à évaluer qu’il peut être plus raisonnable de faire appel à un avocat.

Répartition publique (« offentlig skifte »)

Dans ce scénario, la répartition est effectuée par le tribunal (« tingretten ») ou un huissier (« byfogden »). En règle générale, cette répartition doit avoir lieu dans les trois ans suivant le décès.

La répartition publique est souvent utilisée en dernier recours :

- Quand aucun héritier ne veut assumer les dettes du défunt ;

- S'il en a été décidé ainsi par la personne décédée dans son testament ;

- À la demande d’un héritier, en cas de désaccord sur la liquidation de la succession ;

- etc.

Un avantage indéniable est que les héritiers n’ont pas à se préoccuper de quoi que ce soit, un exécuteur testamentaire est nommé comme responsable par l’État. En contrepartie, cela peut couter dans les 100 000 kr qui seront retirées de l’actif net à se partager.

Que faire quand le montant dû à un héritier n’est pas disponible

Imaginons que l’actif net de la personne décédée ne se compose quasiment que d’un unique bien immobilier. Reprenons un des exemples donnés plus haut : Benoît et Ingrid, nos concubins sans enfants en commun. Disons que Benoît avait bel et bien un enfant caché d’une relation précédente. Sans testament, l’enfant de Benoît doit hériter de la totalité de l’actif net et donc de la moitié de la maison dans laquelle Benoît et Ingrid vivaient (la part de Benoît). Cette somme n’est pas disponible, même en s’aidant de l’argent disponible sur les comptes en banques de Benoît et en vendant ses quelques objets de valeurs. Il va donc falloir vendre l’appartement.

Dans les scénarios où il faut vendre la propriété principale, la voiture ou le chalet que la personne décédée partageait avec son partenaire, ce dernier peut utiliser la possibilité « sitte i uskiftet bo », une sorte d’indivision dans le droit Français mais comme les deux termes ne sont pas exactement les mêmes je vais continuer à utiliser le terme norvégien.

« å sitte i uskiftet bo »

« å sitte i uskiftet bo » signifie que le conjoint ou le concubin survivant repousse le règlement de la succession entièrement, ou en partie, à plus tard ! La raison la plus commune d’utiliser cette règle est de pouvoir continuer à vivre dans le même logement, et elle est souvent mise en application en Norvège.

Il existe de nombreuses règles propres au « uskiftet bo » dans la loi, selon que l’on soit marié ou concubin, que l’on a des enfants en commun ou pas, etc. Dans cette section, vous trouverez un simple aperçu de ces règles, sinon l’article serait deux fois plus long :

- Un enfant de la personne décédée issue d’une relation précédente peut s’opposer au droit de « uskiftet bo » mais pas les enfants communs.

- Ce droit s’applique de façon générale aux logements et voitures partagés par le couple mais pas au reste.

- La personne utilisant ce droit le perd en se remariant.

Appliquer ce droit n’est pas une décision qui se prend à la légère.

Faire le choix de rédiger, ou non, un testament

C’est un choix très personnel qui dépendra énormément de votre situation personnelle.

Lorsqu'une personne résidant en Norvège décède, aucun impôt sur les successions ne sera payé à l'État norvégien. Mais si l'héritier ou le bénéficiaire du don réside dans un autre pays qui a un droit de succession, un impôt peut lui être demandé (c’est le cas pour la France).

Si vous êtes concubins sans enfants, je vous conseille de rédiger un testament pour modifier la loi norvégienne et faire hériter le dernier vivant. Même avec un enfant au final, car la somme de 4G peut-être trop juste pour le survivant.

Si vous êtes mariés et sans enfants, je vous conseille aussi de rédiger un testament si vous ne souhaitez pas voir partir une partie de l’héritage aux parents, voire au frères et sœurs, du défunt.

Enfin, si vous souhaitez privilégier un ou plusieurs héritiers ou faire un don à une ou plusieurs associations, il faudra aussi passer par la rédaction d’un testament.

Les détails sur la rédaction du testament seront publiés dans un prochain article.

Merci à Angèle, Christian, Didier, Linn, Lucie et Pierre pour leur relecture.